「鹰王」早露口风!3条件促Fed急转鸽 但市场估3月降息却是会错意?

-

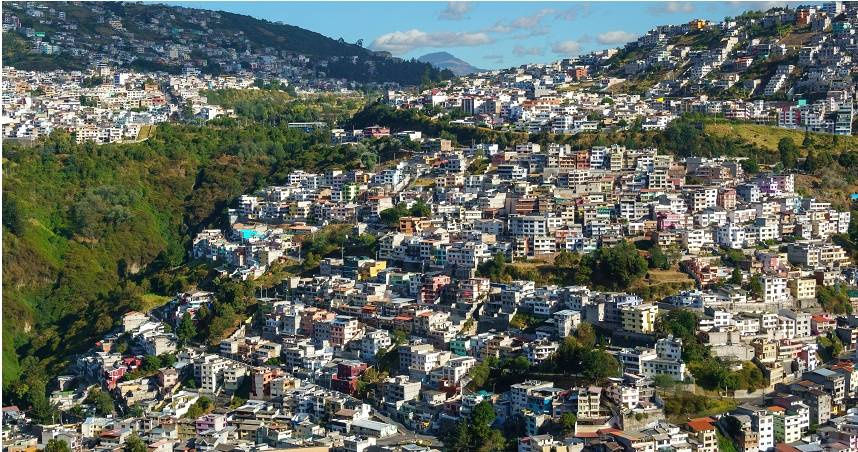

美国联准会(Fed)主席鲍尔。图/美联社(photo:UDN)美国联准会(Fed)13日连续第三次利率维持不变,有别于之前两次按兵不动时强调利率可能升得「更高、更久」,意在尽可能保持日后决策弹性,以防万一通膨复炽可灵活应变,这回Fed货币政策竟然意外转向,从政策声明的新语调、最新预测呈现的利率路径大幅趋缓、主席鲍尔记者会上的谈话,都指向一致的方向:「转鸽」。

风险犹在为何明说将转鸽

这一次Fed不仅表明,近年来抗通膨紧缩循环如今接近尾声,同时也开始明显把焦点转向明年将调降利率--此举旨在促成美国经济「软着陆」。鲍尔未明言必须符合什么条件Fed才会降息,但他亲口说,官员会衡量通膨下滑情况,以确定利率不会持续高得令家庭和企业吃不消,还补上一句:Fed将「十分专注于不要等太久才降利率。」

金融市场应声大涨,联邦资金期货市场交易员放胆押注最快2024年3月就会启动降息循环,并预测Fed政策利率明年底前可能降到4%以下。目前联邦资金利率目标区间仍高挂在5.25%~5.5%,是22年来最高水准。

然而,在美国通膨展望仍不明之际,Fed难道不再担心金融情势转松、会给Fed抗通膨「最后一哩路」扯后腿,使Fed更难把通膨率压回2%目标吗?通膨疑虑未消,这一次是什么因素,促使Fed公然表明将「转鸽」?

当然,鲍尔在13日会后记者会上仍提及这些风险,声称此刻宣告战胜通膨「时机尚未成熟」,且「无法保证」通膨趋缓会继续有进展,还再度重申Fed必要时可能再次提高利率。但市场显然把这些官腔官调当耳边风,事实上,早在8月底分析师就料定Fed升息已完成,下一步必将「转鸽」。(参见8月26日「别管鲍尔怎么说 Fed升息可能已大功告成了」一文)

Fed明白宣示转鸽的三大理由

分析师指出,Fed之所以能明白宣示「转鸽」,较不担心这么说会导致金融情势转松、推升通膨,是三大条件促成:

这些发展自然会导致经济降温、抑制通膨。因此,Citadel证券线性利率交易主管德帕斯认为,这有助于解释为什么Fed这次看来不太担心金融情势变宽松的后果。他说:「他们似乎对通膨下滑的步调感到安心,对目前利率水准具相当的限制性感到安心,也对仍有一些紧缩效应尚未显现的事实感到安心。」

「鹰王」沃勒上月已露口风

德意志银行首席美国经济学家鲁泽提认为,13日鲍尔记者会可归结出一个结论:Fed理事沃勒(Chris Waller)数周前「由鹰转鸽」的谈话,其实并不是他独排众议改唱「鸽」调,而是反映Fed内部的主流意见。

有Fed「鹰王」之称的沃勒11月底在一场演说中表示,倘若通膨持续趋缓,明年春季Fed就可能降利率。

据彭博分析,沃勒想说的是,Fed决策官员打算在明年降利率,以免货币政策对成长限制过度,对经济造成无谓的伤害。换句话说,Fed的用意或许是:在「降利率」的同时,不会立刻造成「政策宽松」。这个讯息传达不易,但沃勒上月已试着解释了。

要理解箇中道理,必须明白Fed官员通常以「实质」(通膨调整)政策利率,来思考货币政策是紧是松。目前,Fed实质政策利率水准是至少2007年来最「紧」,倘若通膨进一步下滑,实质政策利率或许还会更紧。所以,沃勒才会说:「如果通膨走低,你会降低政策利率。」

沃勒其实只是描述央行基本原则,而不是做新的预测,但市场却彷彿听见他喊:「降息循环来了!」美债殖利率随之陡降。

3月降息时机可能太早

一些分析师表示,基于通膨展望仍有变数,此刻一口咬定Fed明年3月就会降息,还言之过早。

BMO资本市场分析师葛瑞格里说:「我们仍认为,降息时点会推迟而非早来,仍认为时机在2024年第3季。」

摩根大通美国经济学家费洛里形容,这次FOMC会议有如「12只鸽子蹦蹦跳」,但他认为Fed要到6月才会启动降息,比他原先预测的7月提前。他认为,2024年Fed可能降息五次。

德银的鲁泽提更预料明年Fed会降息六次,从6月开始降,届时美国经济可能陷入温和衰退。他说,此刻Fed并不预见经济衰退将至,预示降息纯粹是基于通膨减弱;假如衰退果真降临,他认为Fed降息步调会非常快速。